Veuillez noter que la présente est une version antérieure. Voir la version la plus récente.

Approche

No CU0083APP Active

Télécharger un exemplaire en format PDF

Objectif

Le Cadre de surveillance axée sur le risque pour les caisses populaires et les credit unions (le « CSAR-CP ») établit l’approche de surveillance et d’évaluation de l’Autorité ontarienne de réglementation des services financiers (ARSF) à l’égard des credit unions et des caisses populaires (les « caisses ») de l’Ontario. Son principal objectif est de déterminer les répercussions des événements actuels et susceptibles de se produire à l’avenir, tant à l’interne qu’à l’externe, sur le profil de risque de chaque caisse, et d’orienter l’affectation des ressources de surveillance de l’ARSF.

La présente Ligne directrice en matière d’approche (la « Ligne directrice ») décrit l’approche de surveillance de l’ARSF pour l’ensemble des caisses, ainsi que les pratiques et les processus visant à déterminer la cote globale de risque d’une caisse, le niveau d’intervention et le niveau de surveillance en vertu de la Loi de 2020 sur les caisses populaires et les credit unions (la « Loi »), de ses règlements d’application et des règles et lignes directrices de l’ARSF.

La présente Ligne directrice ne prescrit pas d’obligations de conformité pour les caisses. Elle décrit plutôt les processus et les pratiques que l’ARSF suivra pour établir des plans de surveillance et lorsqu’elle exercera des fonctions de surveillance ou son pouvoir discrétionnaire en vertu de la Loi[1].

Le niveau et l’étendue de la surveillance exercée en vertu du CSAR-CP dépendront de la taille, de la complexité et du profil de risque de la caisse, ainsi que des conséquences potentielles de l’échec de la caisse, y compris du point de vue systémique.

Portée

La présente Ligne directrice concerne les entités suivantes réglementées par l’ARSF en vertu de la Loi :

- les caisses populaires et les credit unions.

Dans le cadre de ses évaluations issues des activités de surveillance, l’ARSF appliquera ce cadre aux filiales, aux coentreprises et à toute autre entité liées aux caisses par des ressources financières ou de gestion, ou dont la conduite pourrait avoir une incidence sur les membres et les clients des caisses (c.-à-d., surveillance de groupes consolidés).

La présente Ligne directrice complète l’information fournie dans d’autres lignes directrices de l’ARSF et de certaines publications connexes disponibles sur le site Web de l’ARSF, aux pages Lignes directrices – Credit unions et caisses populaires et Règles sur les droits de l’ARSF, et elle doit être lue conjointement à ces documents.

Justification et contexte

L’ARSF utilise le CSAR-CP intégré (surveillance prudentielle et des pratiques de l’industrie) pour déceler les inconduites et les pratiques commerciales imprudentes ou dangereuses pouvant avoir une incidence sur les clients et les déposants des caisses et pour intervenir en temps opportun. L’ARSF s’appuie sur le CSAR-CP pour orienter ses activités de surveillance afin d’évaluer de façon exhaustive le profil de risque et de déterminer la cote globale de risque de chaque caisse.

Le CSAR-CP est conçu pour aider l’ARSF à s’acquitter de ses obligations et de ses objets législatifs en vertu de la Loi de 2016 sur l’Autorité ontarienne de réglementation des services financiers (la « Loi sur l’ARSF »)[2]. Il soutiendra les efforts de l’ARSF visant les objectifs suivants :

- contribuer à la confiance du public dans le secteur des caisses;

- promouvoir des normes de conduite professionnelles élevées dans le secteur des caisses;

- protéger les droits et les intérêts des consommateurs;

- favoriser le développement de secteurs des services financiers solides, durables, concurrentiels et novateurs;

- fournir une assurance contre les risques de perte totale ou partielle des dépôts confiés aux caisses;

- promouvoir la stabilité du secteur des caisses et y contribuer, en tenant compte de la nécessité de permettre aux caisses d’être concurrentielles tout en prenant des risques raisonnables;

- poursuivre les objets à l’avantage des déposants des caisses et de manière à minimiser les risques de perte que court le Fonds de réserve d’assurance-dépôts (FRAD).

L’ARSF utilisera le CSAR-CP pour surveiller les caisses, notamment pour déterminer l'étendue et la fréquence des évaluations issues des activités de surveillance conformément à l’article 201 de la Loi, aux règlements d’application, aux règles de l’ARSF (y compris, notamment, la règle relative aux pratiques commerciales et financières saines, la règle sur les exigences relatives à la suffisance du capital et la règle sur la suffisance des liquidités) et aux lignes directrices (y compris concernant le Processus d’évaluation interne de la suffisance du capital [PEISC] et le processus interne d’évaluation de la suffisance des liquidités, le cas échéant).

La cote globale de risque d’une caisse aidera également l’ARSF à déterminer si cette caisse doit faire l’objet d’une activité réglementaire accrue, comprenant la surveillance[3] et l’administration[4]. Elle permettra également de déterminer les mesures de surveillance qui sont habituellement prises à chacun des niveaux d’intervention, ce qui peut comprendre des activités de reprise et de résolution.

Un résultat important de ce processus de surveillance amélioré sensible au risque est que l’ARSF sera en mesure de calculer les évaluations du FRAD avec une plus grande précision, de sorte que les primes correspondront mieux au profil de risque de chaque caisse et au secteur dans son ensemble.

Approche - Processus et pratiques

L’ARSF a élaboré la présente Ligne directrice afin de clarifier ses pratiques et son approche de surveillance en précisant les principes et les caractéristiques clés du CSAR-CP. La Ligne directrice explique également comment l’ARSF évalue les risques prudentiels et les risques liés aux pratiques de l’industrie les plus importants que posent les caisses à l’égard des résultats de la surveillance, et dans quelle mesure les caisses peuvent gérer et atténuer ces risques.

Le nouveau CSAR-CP est fondé sur des principes et harmonisé avec des pratiques de surveillance nationales et internationales. Il accroît l’efficacité de la surveillance en permettant d’atteindre les résultats visés par celle-ci, tout en augmentant l’efficience grâce à l’amélioration des processus et une meilleure répartition des ressources. Cela comprend l’attribution des ressources aux secteurs les plus à risque; il pourrait ne pas être nécessaire, par exemple, d’évaluer toutes les activités d’une caisse lors de chaque évaluation ou au même degré d’intensité.

Principes directeurs et normes de surveillance

Le fondement du CSAR-CP de l’ARSF est axé sur la définition du risque, les principes et les normes de surveillance décrits ci-dessous.

Définition du risque

La définition du risque précise le sens du terme « risque » chaque fois qu’il est utilisé dans le CSAR-CP. Elle s’applique uniformément lors de l’évaluation issue de la surveillance de toute caisse.

En vertu du CSAR-CP de l’ARSF, le risque s’évalue depuis les perspectives prudentielles et des pratiques de l’industrie, respectivement, en tenant compte de la possibilité de pertes financières pour les déposants et de la possibilité que la conduite, les actes ou les omissions d’une caisse entraînent un préjudice ou produisent des résultats médiocres ou injustes pour ses membres et ses clients.

Principes

Les principes du CSAR-CP sont axés sur l’atteinte des résultats du travail de surveillance et sont harmonisés avec les principes de surveillance de l’ARSF[5].

Axé sur les résultats

Le travail de surveillance est effectué afin d’obtenir de bons résultats de surveillance plutôt que d’exécuter un cycle ou un processus standard.

Fondé sur le risque

Le travail de surveillance se concentre sur les risques importants pour les activités commerciales, lesquels pourraient menacer l’atteinte du principal résultat escompté de la surveillance, la protection des déposants.

Dynamique, proactif et adaptable

Le travail de surveillance est continu, dynamique et effectué rapidement pour veiller à ce que les changements dans les activités, le secteur et l’environnement soient cernés tôt et pris en compte dans les mesures et les priorités de l’ARSF.

Exhaustif

Le travail de surveillance donne lieu à une évaluation globale des activités des caisses. Cette approche holistique comprend l’évaluation de tous les intérêts importants des caisses, comme les filiales et les coentreprises, ainsi que des autres activités et placements importants.

Normes de surveillance

Les normes de surveillance décrivent les aspects clés de la façon dont les surveillants de l’ARSF effectuent le travail de surveillance au moyen du CSAR-CP. Elles établissent les normes de pratique de ces surveillants.

Tourné vers l’avenir

Dans la mesure du possible, les évaluations sont prospectives et tiennent compte de la vitesse, de la persistance et de l’ampleur des changements des risques. Cela permet de déceler rapidement les problèmes, d’intervenir en temps opportun et d’atteindre plus facilement les résultats souhaités.

Jugement sûr

Les surveillants font preuve d’un jugement sûr, étayé par une justification, pour évaluer la caisse.

Fondé sur les données probantes

Les surveillants rassemblent suffisamment de preuves quantitatives et qualitatives pour appuyer les observations, les recommandations et les exigences.

Efficient et efficace

Le travail de surveillance et les évaluations connexes sont planifiés et effectués de façon efficiente et efficace. Cela comprend l’utilisation des mesures réglementaires, de la collecte de données, des exigences de déclaration, des documents d’orientation, des outils d’application de la loi et les normes de service de l’ARSF.

Utilisation du travail de tiers

L’ARSF utilise, le cas échéant, le travail d’autres personnes (p. ex., des audits externes ou internes et les autres fonctions de surveillance et organismes de réglementation de la caisse) pour élargir son travail de surveillance et réduire au minimum le dédoublement des efforts.

Gestion des relations

L’ARSF désigne un responsable de la gestion des relations comme surveillant en chef pour chaque caisse. Ce responsable est le principal point de contact pour la caisse et il entretient un dialogue continu avec la direction de celle-ci et son conseil d’administration. Le responsable de la gestion des relations est chargé de maintenir un profil de risque de la caisse à jour et est appuyé par d’autres membres du personnel de l’ARSF. Il a en outre la responsabilité de faire part de la rétroaction de l’ARSF à la caisse, de diriger les discussions sur les résultats des évaluations et de surveiller les plans de mesures correctives ou d’action de la caisse pour veiller à ce que les attentes, les exigences et les inquiétudes en matière de surveillance soient traitées en temps opportun.

Proportionnalité

Le niveau et l’étendue de la surveillance dépendront de la taille, de la complexité et du profil de risque de la caisse, ainsi que des conséquences potentielles de l’échec de la caisse. Si des risques ou des préoccupations sont déterminés, le degré d’intervention de l’ARSF sera proportionnel au profil de risque de la caisse.

Aperçu du Cadre de surveillance axée sur le risque pour les caisses populaires et les credit unions

Cette section de la Ligne directrice définit les éléments essentiels de la surveillance fondée sur le risque prévue par le CSAR-CP de l’ARSF.

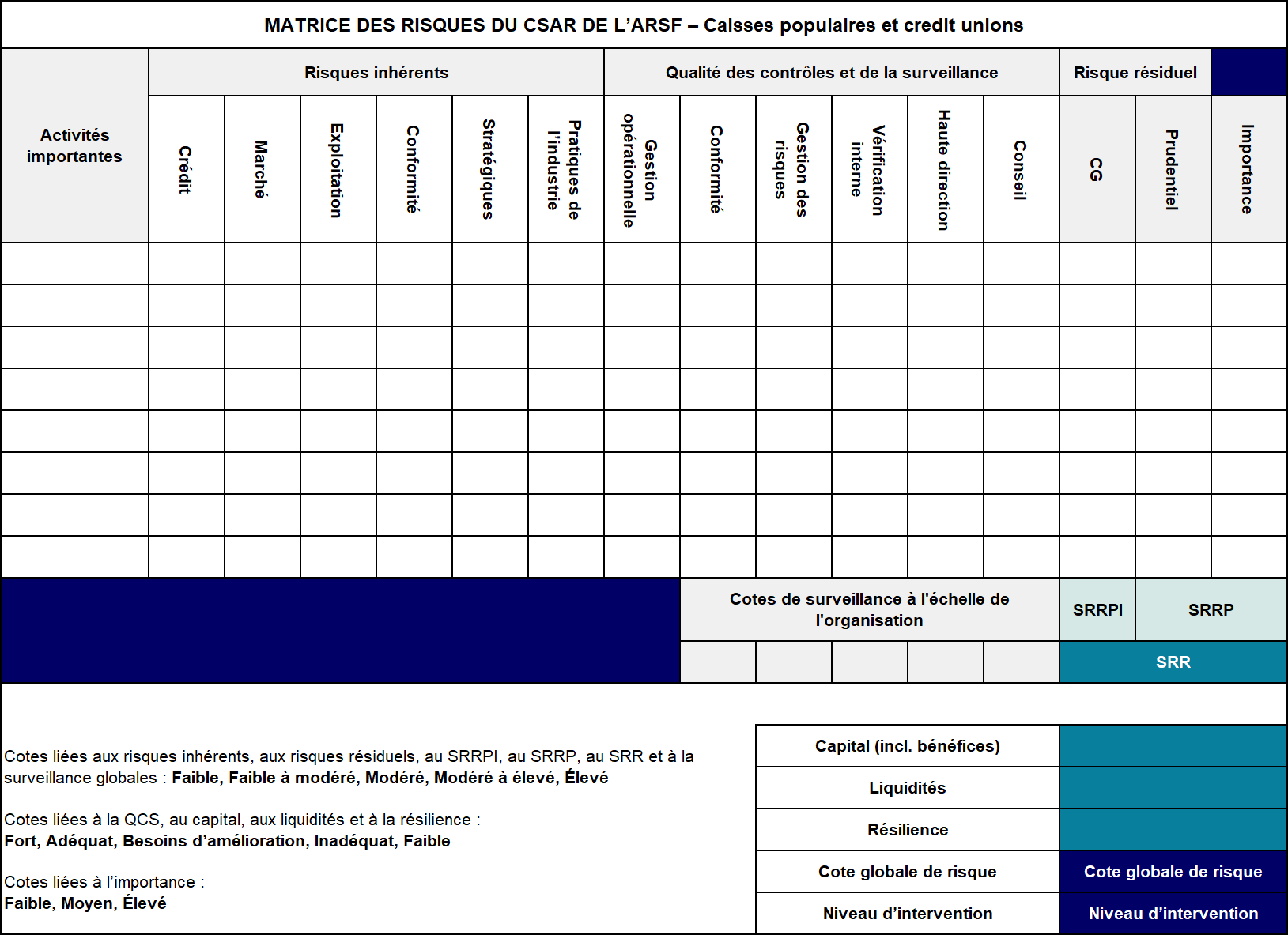

A. Processus d’évaluation de l’ARSF

Les éléments suivants du CSAR-CP de l’ARSF permettent une approche commune de l’évaluation des risques pour l’ensemble des caisses et au fil du temps. La cote globale de risque est déterminée par l’évaluation des risques inhérents, de la qualité des contrôles et de la surveillance, ainsi que de la résilience financière et non financière, les notes d’évaluation étant consignées dans la matrice des risques (voir l’annexe A : Matrice des risques). Les divers éléments du CSAR-CP sont décrits ci-dessous.

Pour chacun des éléments de la matrice des risques, l’ARSF attribue une cote fondée sur une échelle à cinq niveaux pour laquelle les critères sont adaptés à chacun des éléments évalués.

1. Activités importantes et importance relative

Les activités importantes (les « activités ») d’une caisse sont déterminées au début du processus d’évaluation. Une activité importante peut être un secteur d’activité, une unité fonctionnelle ou un processus à l’échelle de l’entreprise qui est fondamental pour le modèle commercial de la caisse populaire et sa capacité à atteindre ses objectifs commerciaux généraux. La détermination et l’évaluation des activités importantes et de leur caractère significatif ou importance relative exigent l’utilisation d’un jugement en matière de surveillance éclairé par la connaissance de l’environnement externe, du secteur et du profil commercial de la caisse. Pour comprendre le profil commercial d’une caisse, les surveillants utilisent diverses sources, notamment ses organigrammes, ses plans d’affaires stratégiques, ses affectations de capital, ses rapports de vérification interne et ses rapports internes et externes.

2. Risque inhérent

Le risque inhérent est évalué pour chaque activité importante d’une caisse quelle que soit la taille de l’activité ou de la caisse. Le risque inhérent est intrinsèque à une activité (importante) et découle de l’exposition à des événements à venir potentiels et de l’incertitude qui s’y rapporte. Il est évalué avant toute atténuation et en tenant compte de la probabilité d’une incidence négative sur le capital ou les bénéfices d’un caisse[6] et, en fin de compte, sur ses déposants. Pour déterminer la probabilité d’une incidence négative découlant du risque des pratiques de l’industrie, les surveillants tiennent compte de la probabilité que la conduite, les actes ou les omissions d’une caisse entraînent un préjudice ou produisent des résultats médiocres ou injustes pour ses membres et ses clients.

L’ARSF utilise les six catégories suivantes pour évaluer les risques inhérents :

- Risques inhérents financiers

- crédit

- marché

- Risques inhérents non financiers

- exploitation (y compris juridiques)

- conformité

- stratégiques

- pratiques de l’industrie

Les catégories de risques inhérents ci-dessus couvrent d’autres sous-catégories de risques. Par exemple, le risque de réputation est considéré comme une conséquence de chacune des six catégories de risques inhérents. Il est donc envisagé dans chacune de ces catégories, tandis que le risque juridique est considéré comme un risque d’exploitation.

Selon les risques inhérents déterminés pour une activité importante et le niveau de ces risques, les surveillants évaluent la mesure dans laquelle un niveau de contrôle et de surveillance proportionnel est nécessaire pour atténuer adéquatement ces risques inhérents.

Pour connaître les attentes de l’ARSF quant à la façon dont les caisses peuvent s’assurer qu’elles traitent leurs membres et leurs clients de façon équitable, reportez-vous aux renseignements publiés dans les lignes directrices présentées par l’ARSF dans le Cadre des pratiques de l’industrie pour les caisses. Consultez l’annexe D pour obtenir les détails sur l’évaluation des risques liés aux pratiques de l’industrie.

3. Qualité des contrôles et de la surveillance (QCS)

L’évaluation de la QCS pour chaque activité importante tient compte à la fois de la pertinence de ses caractéristiques et de l’efficacité du rendement, dans le contexte de la taille, de la complexité et du profil de risque de la caisse concernée. Les caractéristiques d’une fonction font référence à la façon dont elle est conçue afin de remplir son rôle. Le rendement d’une fonction fait référence à l’efficacité avec laquelle elle s’acquitte de son rôle et de ses responsabilités. L’évaluation du rendement est plus importante que l’évaluation des caractéristiques. Par conséquent, l’évaluation du rendement a plus de poids aux fins de déterminer la cote d’une fonction.

Contrôles

La direction opérationnelle d’une caisse responsable de toute activité importante a aussi la responsabilité des contrôles utilisés pour gérer les risques inhérents à cette activité au quotidien. Cette direction veille à ce que le personnel de la caisse comprenne clairement les risques auxquels l’activité fait face et dont la gestion lui incombe, et à ce que les politiques, les processus et le personnel soient suffisants et efficaces pour gérer ces risques. Lors de l’évaluation de la direction opérationnelle, la principale préoccupation de l’ARSF est de savoir si la direction peut déterminer le risque de perte importante ou d’inconduite pouvant découler de la réalisation de cette activité et si elle a mis en place des contrôles adéquats pour atténuer les risques inhérents qui pourraient se matérialiser et causer des pertes ou des inconduites (voir l’annexe D). En général, la mesure dans laquelle l’ARSF doit évaluer l’efficacité de la direction opérationnelle d’une activité importante dépend de l’efficacité des fonctions de surveillance de la caisse concernée. Si une caisse a des fonctions de surveillance suffisantes et efficaces, l’ARSF pourrait ne pas avoir à évaluer l’efficacité de la direction opérationnelle indépendamment.

Fonctions de surveillance

Les fonctions de surveillance d’une caisse sont responsables d’assurer une surveillance indépendante à l’échelle de l’entreprise pour la direction opérationnelle de chaque activité importante.

L’évaluation effectuée par l’ARSF concerne les cinq fonctions de surveillance suivantes :

- conformité;

- gestion des risques;

- vérification interne;

- haute direction;

- conseil d’administration.

La présence et la nature de ces fonctions varient en fonction de la taille, de la complexité et du profil de risque d’une caisse, ainsi que des risques inhérents à ses activités importantes. Lorsqu’une caisse ne dispose pas d’une fonction de surveillance essentielle et a retenu les services d’experts externes pour exercer cette fonction, l’ARSF évaluera comment cette caisse assure la reddition des comptes pour cette fonction (c.-à-d. que les caisses peuvent externaliser la responsabilité de la fonction, mais que la reddition des comptes leur incombe toujours et qu’elles assument toujours les risques).

Lorsqu’une caisse ne dispose pas de certaines fonctions de surveillance, qu’elles ne sont pas suffisamment indépendantes ou qu’elles ne s’étendent pas à l’échelle de l’organisation quant à l’application de la proportionnalité, l’ARSF évalue l’efficacité d’autres fonctions (p. ex., la haute direction) pour fournir la surveillance attendue, de manière adéquate et indépendante.

L’ARSF évaluera dans quelle mesure les fonctions de surveillance ont une stature, une autorité et une indépendance par rapport à la direction opérationnelle suffisantes et si ces fonctions disposent d’un accès sans entrave et d’un lien hiérarchique fonctionnel avec le conseil d’administration ou son comité approprié.

Les contrôles et les évaluations de la surveillance, y compris celles de la gouvernance d’entreprise, se fondent sur une évaluation des pratiques actuelles d’une caisse pour chaque fonction de contrôle et de surveillance de la gestion des risques liée aux activités importantes de cette caisse. Cette évaluation est étroitement liée à l’évaluation du respect par une caisse des exigences de la règle relative aux pratiques commerciales et financières saines de l’ARSF.

Cotes de surveillance à l’échelle de l’entreprise

L’évaluation de la surveillance à l’échelle de l’entreprise est la détermination par l’ARSF de l’efficacité des fonctions de surveillance dans toutes les activités afin de fournir une vue d’ensemble de l’entreprise. Elle tient compte des caractéristiques et du rendement de ces fonctions, ainsi que des résultats attendus par l’ARSF, dans l’exercice de ses responsabilités de surveillance.

L’évaluation se concentre sur la façon dont la fonction de surveillance supervise les activités de la caisse et prend en compte toute faiblesse dans les caractéristiques de la fonction qui n’a peut-être pas encore affecté son rendement, mais qui pourrait le faire à l’avenir. Par conséquent, ces cotes servent d’indicateurs d’alerte précoce des problèmes potentiels relatifs au rendement futur des fonctions de surveillance au sein des activités.

4. Risque résiduel

Le terme « risque résiduel » désigne les risques inhérents atténués par les fonctions responsables de la QCS. Pour chaque activité importante, le niveau de risque résiduel est déterminé en tenant compte de tous les risques inhérents pertinents et cotés et des cotes de QCS. Pour chaque activité importante, l’ARSF évaluera la QCS et sa proportionnalité avec le niveau de risques inhérents de manière à ce que le risque résiduel soit considéré comme prudent.

5. Sommaire du risque résiduel prudentiel (SRRP), sommaire du risque résiduel des pratiques de l’industrie (SRRPI) et sommaire du risque résiduel (SRR)

Le SRRP (du point de vue de la surveillance prudentielle) et le SRRPI (du point de vue de la surveillance des pratiques de l’industrie) mesurent les profils de risque prudentiels et liés aux pratiques de l’industrie des caisses en fonction des risques inhérents pris par leur participation à des activités importantes, atténués par des fonctions de contrôle et de surveillance, mais avant l’évaluation du capital, de la liquidité et de la résilience.

Le SRRP est l’agrégation des cotes des risques résiduels prudentiels de toutes les activités importantes, pondérées en fonction de leur importance.Le SRRPI est déterminé de la même façon que le SRRP, mais du point de vue des pratiques de l’industrie.

Le SRR est déterminé après avoir tenu compte à la fois du SRRPI et du SRRP.

6. Capital (bénéfices compris), liquidités et résilience

Cette section doit être lue et interprétée de concert avec les renseignements publiés dans d’autres lignes directrices, règles et publications connexes pertinentes de l’ARSF liées au capital et aux bénéfices, aux liquidités et à la résilience affichées sur le site Web de l’ARSF aux pages « Lignes directrices – Credit unions et caisses populaires » et « Règles sur les droits de l’ARSF ».

Capital (bénéfices compris)

Le capital est une source de soutien financier qui protège des pertes imprévues et qui contribue grandement à la sécurité et à la solidité des caisses. La gestion du capital est le processus continu d’obtention et de maintien de capitaux à des niveaux suffisants pour appuyer les activités prévues. Dans le cas des caisses plus complexes, la gestion du capital comprend également l’affectation de capitaux pour reconnaître le niveau de risque des diverses activités.

L’ARSF évalue la suffisance du capital d’une caisse à la fois sur une période courante (au moment de l’évaluation) et prospective (p. ex., l’incidence possible des bénéfices prévus sur le capital). Cette approche permet d’avoir une vision plus globale et à plus long terme de la suffisance du capital de la caisse et reconnaît le rôle clé que jouent les bénéfices non répartis dans le maintien et l’établissement du capital de base des caisses. L’ARSF utilise des mesures quantitatives et qualitatives pour évaluer les programmes de suffisance du capital et de gestion du capital d’une caisse.

Liquidités

Par liquidités, on entend la capacité d’une caisse à réunir ou à obtenir suffisamment d’espèces ou leur équivalent au bon moment et à un prix raisonnable pour s’acquitter de ses engagements quotidiens. La gestion et le maintien de niveaux suffisants de liquidité sont essentiels à la sécurité et à la solidité globales des caisses. Une caisse doit veiller au maintien de liquidités suffisantes pour un financement ordonné, le règlement des charges opérationnelles et toutes les autres obligations de la caisse et assurer un volant d’actifs prudent pour répondre aux besoins de liquidité imprévus. Les obligations d’une caisse et les sources de financement qu’elle utilise pour les satisfaire sont en grande partie tributaires de ses activités commerciales, de la structure de son bilan, du profil de ses trésoreries et de ses dettes au bilan et hors bilan.

La gestion du risque de liquidité est nécessaire du fait qu’une pénurie de liquidités dans une caisse peut avoir des répercussions potentielles à l’échelle du secteur. L’ARSF utilise des mesures quantitatives et qualitatives pour évaluer les programmes de suffisance et de gestion des liquidités d’une caisse.

Résilience

La résilience est la capacité d’une caisse à réagir à l’adversité, à absorber les chocs et à s’adapter aux changements, surtout en période de tension ou de crise. Il s’agit de son aptitude à continuer à :

- atteindre ses objectifs;

- demeurer viable et prospère;

- apporter des ajustements positifs dans des conditions difficiles;

- ressortir de la situation renforcée et avec plus de ressources.

Le conseil d’administration et la haute direction d’une caisse ont un devoir fiduciaire incluant l’obligation de planifier les scénarios défavorables et de veiller à ce que la caisse soit prête à faire face aux crises. Cela s’harmonise avec l’objectif de l’ARSF de protéger les dépôts détenus dans les caisses et de contribuer à la stabilité du secteur en Ontario.

Une tension importante ou un manquement d’une caisse pourrait accroître la tension provoquée chez les autres et entraîner d’autres manquements dans le secteur. Le risque de contagion pourrait se propager dans l’ensemble du système de services financiers de l’Ontario en raison de la perte de confiance des déposants et des clients.

Une caisse résiliente doit être en mesure de :

- surveiller l’environnement courant;

- prévoir les menaces et les possibilités à venir;

- réagir efficacement à tout type d’événement;

- tirer des leçons des échecs et des succès antérieurs.

La résilience globale d’une caisse est évaluée de façon holistique au moyen de facteurs financiers et non financiers et tient compte à la fois des conditions de travail en temps normal et dans une période de crise. Les facteurs de résilience financière comprennent le capital et les liquidités; les facteurs non financiers sont généralement liés à la gouvernance et aux activités et mettent l’accent sur la préparation aux crises. Parmi les indicateurs clés de la résilience figure la solidité du Processus d’évaluation interne de la suffisance du capital d’une caisse, ainsi que de son plan de reprise, son plan de financement d’urgence, son plan de maintien des activités commerciales et son plan antisinistre.

Pour évaluer la résilience des caisses, l’ARSF tiendra compte des risques environnementaux, sociaux et de gouvernance (ESG), en mettant l’accent sur le risque lié au climat. Une mauvaise gestion de ces éléments pourrait nuire à la solidité de la franchise d’une caisse et à son profil de risque, tandis que des lacunes plus graves pourraient finir par menacer sa réputation, son capital, ses bénéfices, ses liquidités et sa viabilité.

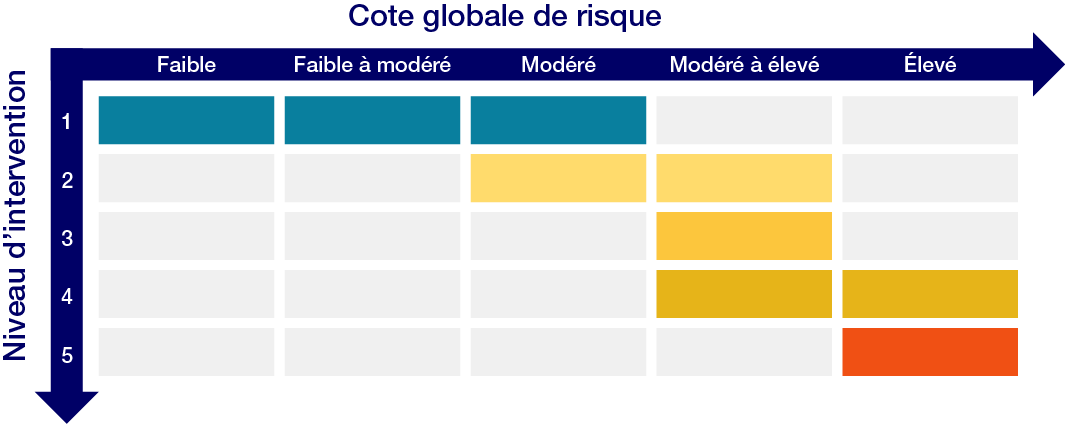

7. Cote globale de risque

La cote globale de risque est une évaluation du profil de risque global d’une caisse, après prise en compte de l’incidence de son capital (y compris les bénéfices), de ses liquidités et de sa résilience sur son SRR. Elle reflète l’évaluation par l’ARSF de la sécurité et de la solidité d’une caisse. Les cotes des évaluations du capital, des liquidités et de la résilience sont utilisées pour déterminer les modifications à apporter au SRR, le cas échéant, pour atteindre la cote globale de risque.

Les cinq échelons de la cote globale de risque sont les suivants : « faible », « faible à modéré », « modéré », « modéré à élevé » et « élevé » (les descriptions de chacune des cinq cotes de risque sont détaillées à l’annexe B).

B. Processus de gestion des risques

Le Comité de Bâle sur le contrôle bancaire (CBCB) est l’organe international chargé d’élaborer les Principes fondamentaux pour un contrôle bancaire efficace que les organismes de réglementation peuvent utiliser pour évaluer leurs systèmes de surveillance et déterminer les points à améliorer[7]. Le Principe 15 – Dispositif de gestion des risques, dispose que « l’autorité de contrôle établit que les banques ont mis en place un dispositif complet de gestion des risques (incluant une surveillance efficace de la part du conseil d’administration et de la direction générale) permettant de détecter, de mesurer, d’évaluer, de suivre et de maîtriser, ou d’atténuer, tous les risques significatifs en temps opportun (…) ». L’ARSF adhère à ce principe en utilisant le processus de surveillance suivant pour évaluer les profils de risque des caisses.

C. Processus de surveillance

L’ARSF utilise un processus défini pour orienter son cadre de surveillance propre à chaque caisse, lequel comprend les étapes suivantes :

1. Élaboration d’une stratégie de surveillance et planification du travail de surveillance

Une stratégie de surveillance (la « stratégie ») est préparée annuellement pour chaque caisse. La stratégie définit le travail de surveillance nécessaire pour maintenir le profil de risque de la caisse à jour. L’intensité du travail de surveillance dépend de la taille, de la complexité et du profil de risque de la caisse. La stratégie décrit le travail de surveillance prévu pour les trois prochaines années, avec une description plus détaillée du travail pour l’année à venir. La stratégie est le fondement d’un plan annuel plus détaillé, qui indique le travail prévu et l’affectation des ressources pour l’année à venir.

La planification de l’ARSF comprend un processus de comparaison des efforts de travail entre les caisses. Il s’agit de veiller à ce que les évaluations des risques de chaque caisse soient assujetties à une norme plus large et d’affecter efficacement les ressources de surveillance aux caisses à risque plus élevé et aux activités importantes.

2. Exécution du travail de surveillance

Le travail de surveillance se compose notamment des éléments suivants :

- contrôle;

- évaluation ciblée;

- évaluation complète.

Le contrôle fait référence à l’examen régulier de l’information concernant une caisse, son industrie et son environnement externe pour rester au courant des changements qui se produisent ou qui sont prévus au sein de la caisse et pour cerner les risques et les enjeux émergents. Ces enjeux comprennent les préoccupations propres à la caisse et à l’ensemble du secteur.

En plus du travail de surveillance de base englobant le contrôle et les évaluations, l’ARSF effectue des analyses thématiques ou comparatives pour déterminer les normes et les pratiques exemplaires de l’industrie et les tendances à l’échelle du secteur.

En plus du travail de surveillance de base englobant le contrôle et les évaluations, l’ARSF effectue des analyses comparatives et thématiques pour déterminer la norme et les pratiques exemplaires de l’industrie et les tendances à l’échelle du secteur.

L’ARSF exige périodiquement que les caisses effectuent des simulations de crise précises, qu’elle utilise pour évaluer l’incidence potentielle des changements dans l’environnement d’exploitation sur des caisses données ou des industries. L’analyse du contexte et les simulations de crise ont pris de l’importance, car les changements dans l’environnement externe sont le principal facteur d’évolution rapide des profils de risque des caisses. L’ARSF peut également demander au vérificateur interne d’une caisse ou, aux frais de la caisse, à son vérificateur externe ou à une autre ressource externe (p. ex., une société d’experts-conseils) d’enquêter sur une question et d’en rendre compte à l’ARSF.

3. Mise à jour des évaluations

Si de nouveaux renseignements révèlent un changement important dans le profil de risque d’une caisse, l’évaluation et les cotes seront revues et modifiées pour refléter l’état actuel de la caisse.

Lorsque la surveillance et l’évaluation de la caisse révèlent des changements, l’ARSF réagira en ajustant les priorités de travail établies dans la stratégie de surveillance et le plan de surveillance annuel, au besoin, pour garantir que les nouveaux enjeux importants ont préséance sur les éléments de risque plus faible. Une telle souplesse est essentielle à la réussite de la mise en œuvre de la surveillance fondée sur le risque par l’ARSF et à sa capacité à s’acquitter de son mandat prescrit par la loi.

Les évaluations de toutes les caisses sont assujetties au processus rigoureux d’assurance de la qualité de l’ARSF afin de s’assurer que les cotes sont proportionnelles, exactes et uniformes.

4. Rapports et communications aux caisses

En plus des discussions continues avec la direction des caisses par l’entremise du responsable de la gestion des relations, l’ARSF communique avec les caisses au moyen de lettres de supervision. Les lettres de supervision résument les recommandations et les exigences de l’ARSF, suivant les besoins, en fonction du travail de surveillance (à la fois prudentielle et des pratiques de l’industrie) qui a été effectué depuis la dernière lettre de supervision. Elles indiquent ou confirment la cote globale de risque de la caisse.

Au cours de l’année, l’ARSF peut également envoyer une lettre de supervision provisoire à une caisse pour modifier sa cote globale de risque ou lui adresser une rétroaction opportune sur des questions liées à un aspect précis du travail de surveillance, surtout si une évaluation a récemment été effectuée ou si la caisse figure dans un programme de protection des déposants (liste de surveillance, supervision ou administration)[8].

Dans les deux types de lettres, l’ARSF discute des recommandations et des exigences avec la caisse avant de publier la lettre. L’ARSF estime que la transparence, la communication et l’apport de rétroaction aux caisses constituent une partie importante de son processus de surveillance.

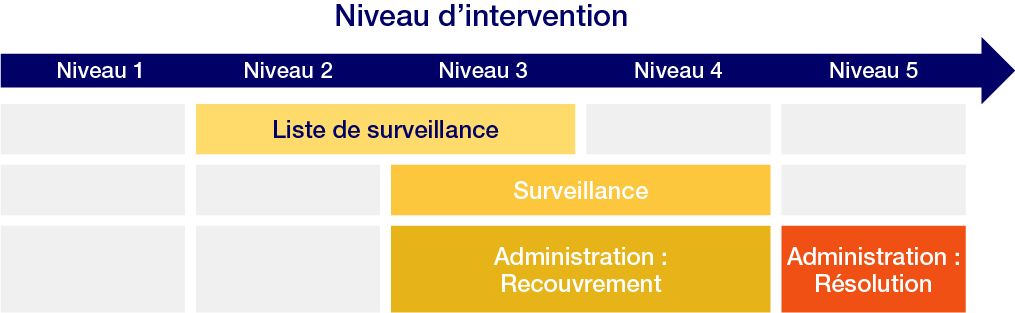

5. Niveau d’intervention

La cote globale de risque d’une caisse est utilisée pour déterminer le niveau d’intervention que l’ARSF adopte pour régler les problèmes relevés en matière prudentielle ou relativement aux pratiques de l’industrie. Le Guide d’intervention de l’ARSF (le « Guide ») traite des situations dans lesquelles l’ARSF a des préoccupations au sujet de la gouvernance d’entreprise, de la surveillance, de la conduite, de la viabilité ou de la solvabilité d’une caisse.Le Guide (inclus à l’annexe C de la présente Ligne directrice) vise à indiquer à quel niveau une mesure ou une intervention est habituellement mise en application. Le Guide présente également les correspondances typiques de la cote globale de risque et du niveau d’intervention.

6. Niveau d’engagement en matière de surveillance

Après avoir déterminé le niveau d’intervention, la proportionnalité est appliquée à la cote globale de risque de la caisse pour déterminer le niveau d’engagement en matière de surveillance (c.-à-d. l’attention et le niveau de ressources de l’ARSF accordés à la caisse). L’ARSF accorde un niveau plus élevé d’engagement pour les caisses plus grandes ou plus complexes dont l’inconduite ou l’échec pourrait avoir une incidence importante sur le secteur. De plus, l’ARSF a un niveau plus élevé d’engagement en matière de surveillance des caisses ayant des profils de risque supérieurs ou plus élevés.

L’inconduite ou l’échec d’une caisse de grande taille ou complexe pourrait avoir un effet domino et miner la confiance générale du secteur des caisses. De ce fait, la tolérance au risque de l’ARSF est faible à l’égard de ces caisses lorsqu’elles présentent un profil de risque élevé. L’ARSF leur consacrera donc davantage de ressources et d’attention afin de réduire la probabilité de leur inconduite ou de leur échec.

Date d’entrée en vigueur et examen futur

La présente Ligne directrice est entrée en vigueur le 1er avril 2022. Elle a fait l’objet de modifications mineures datées du 26 mai 2023 et sera révisée au plus tard le 1er avril 2027.

À propos de la présente Ligne directrice

Le présent document est conforme au Cadre de lignes directrices de l’ARSF. À titre de ligne directrice en matière d’approche, il décrit les principes, les processus et les pratiques internes de l’ARSF concernant les activités de surveillance ainsi que l’application du pouvoir discrétionnaire du directeur général. Consultez la page consacrée au Cadre de lignes directrices de l’ARSF pour obtenir des détails.

Annexe A : Matrice des risques

La matrice des risques (illustrée ci-dessous) sert à consigner toutes les cotes d’évaluation décrites ci-dessus. L’objectif de la matrice des risques est de faciliter une évaluation globale d’une caisse. L’évaluation aboutit à une cote globale de risque, qui représente le profil de risque global de la caisse.

Annexe B : Descriptions des niveaux de cote globale de risque

Vous trouverez ci-dessous une description de chacune des cinq cotes globales de risque.

| Cote globale de risque | Description |

|---|---|

|

Faible |

Cette cote indique une caisse très sûre, saine, bien gérée et bien gouvernée. La combinaison de son sommaire du risque résiduel et de son capital, de ses liquidités et de sa résilience rend la caisse résistante à la plupart des conditions économiques et commerciales défavorables, qui n’ont pas d’incidence importante sur son profil de risque. La caisse a toujours eu un bon rendement et la plupart de ses indicateurs clés sont meilleurs que les moyennes du secteur. |

|

Faible à modéré |

Cette cote indique une caisse sûre, saine, bien gérée et bien gouvernée. La combinaison de son sommaire du risque résiduel et de son capital, de ses liquidités et de sa résilience rend la caisse résistante à de nombreuses conditions économiques et commerciales défavorables, qui n’ont pas d’incidence importante sur son profil de risque. La caisse a généralement eu un bon rendement et plusieurs de ses indicateurs clés sont meilleurs que les moyennes du secteur. |

|

Moyen |

Cette cote indique une caisse généralement sûre, saine, bien gérée et bien gouvernée. La combinaison de son sommaire du risque résiduel et de son capital, de ses liquidités et de sa résilience rend la caisse résistante à certaines conditions économiques et commerciales défavorables, qui n’ont pas d’incidence importante sur son profil de risque. La caisse a un rendement satisfaisant et ses indicateurs clés sont généralement comparables aux moyennes du secteur. |

|

Modéré à élevé |

La caisse a des préoccupations en matière de sûreté et de santé. Elle a des problèmes qui déclenchent des indicateurs d’alerte précoce de possibilité d’inconduite ou de non-viabilité financière s’ils ne sont pas réglés. Une ou plusieurs des conditions suivantes sont présentes :

|

|

Élevé |

La caisse a de graves préoccupations en matière de sûreté et de santé. Une ou plusieurs des conditions suivantes sont présentes :

|

Annexe C : Guide d’intervention

Niveau d’intervention

La cote globale de risque d’une caisse est utilisée pour déterminer le niveau d’intervention ou de correction que l’ARSF prend pour régler les problèmes décelés en matière prudentielle ou relativement aux pratiques de l’industrie. L’ARSF a également élaboré le présent Guide pour traiter des situations dans lesquelles elle a des préoccupations au sujet de vulnérabilités ou de pratiques d’une caisse pouvant mener à des inconduites, ou lorsque sa viabilité ou sa solvabilité sont préoccupantes. Le Guide donne une description sommaire des profils de risque des caisses pour chaque niveau d’intervention et indique les mesures de surveillance qui sont habituellement prises à chaque niveau. Le processus d’intervention n’est pas figé, car les circonstances peuvent varier d’un cas à l’autre. Il ne s’agit pas d’un régime rigide dans le cadre duquel chaque situation est nécessairement réglée au moyen d’un ensemble de mesures prédéterminées. Le Guide vise à indiquer à quel niveau une mesure est habituellement prise, et comment les mesures décrites pour un niveau donné peuvent également être utilisées à des niveaux supérieurs ou inférieurs, selon la situation. Au besoin, le niveau d’intervention décidé pour une caisse peut être augmenté ou baissé plus amplement, sans nécessairement passer au niveau immédiatement supérieur ou inférieur. Les profils de risque, résumés par la cote globale de risque et les mesures de surveillance typiques pour chaque niveau d’intervention correspondant sont décrits ci-dessous.

Niveau 1 – normal

La caisse a une situation financière saine, des pratiques de l’industrie adéquates et des contrôles, une surveillance et une gouvernance suffisants pour sa taille, sa complexité et son profil de risque. Ses pratiques n’indiquent pas de problèmes importants ou de lacunes graves. Les ratios du Système informatique de préavis (SIP) n’indiquent pas de problèmes ou de signalements importants. La caisse ne risque pas d’être en échec ou de causer des pertes ou des préjudices indus aux déposants dans des circonstances prévisibles.

Les mesures de surveillance de niveau 1 comprennent notamment :

- le contrôle de certains renseignements de façon mensuelle, trimestrielle ou annuelle;

- l’exécution d’autres activités de surveillance, y compris des évaluations;

- la remise à la caisse d’une lettre de supervision annuelle et d’une lettre de supervision provisoire au besoin.

Niveau 2 – alerte précoce

On ne s’attend pas à ce qu’une caisse classée à ce niveau soit en échec ou se livre à des pratiques pouvant entraîner des pertes ou des préjudices immédiats pour les déposants; toutefois, certains aspects de son profil de risque pourraient créer des vulnérabilités dans des circonstances défavorables, ou sa tendance à venir pourrait créer des vulnérabilités à moyen terme et, par conséquent, exige une surveillance plus approfondie de la part de l’ARSF. Certains rapports du SIP indiquent un déplacement hors de l’intervalle normal. Au niveau 2, on s’attend à ce que la caisse mette en œuvre un plan d’amélioration pour corriger ou régler les problèmes décelés et s’efforce de faire baisser le niveau de sa cote. L’ARSF s’attend à ce que la caisse retourne au niveau 1 (normal) dans les délais mentionnés dans un plan d’amélioration approprié.

En plus des activités du niveau précédent, les mesures de surveillance de niveau 2 peuvent comprendre, notamment :

- le placement de la caisse sur la liste de surveillance;

- une fréquence accrue des évaluations issues des activités de surveillance;

- la réception d’un plan d’action détaillé avec des échéanciers pour traiter les éléments relevés;

- l’exigence d’évaluations spéciales effectuées par des experts externes;

- des demandes de collectes et d’analyses des données plus fréquentes et plus détaillées;

- la mise en œuvre d’un suivi et d’évaluations du plan de mesures correctives ou d’intervention;

- la communication des préoccupations au conseil d’administration, à la haute direction et aux vérificateurs internes et externes de la caisse;

- l’exigence faite à la caisse d’augmenter ses niveaux de liquidités ou de capital;

- des demandes de simulations de crise supplémentaires, d’un plan d’affaires révisé et/ou d’une déclaration de tolérance au risque;

- l’établissement ou la communication d’attentes au titre d’une entente de conformité volontaire;

- l’augmentation de l’évaluation de la prime d’assurance-dépôts.

Niveau 3 – risque pour la viabilité financière ou la solvabilité

Des améliorations sont nécessaires, car les activités commerciales ou les circonstances de la caisse pourraient mettre les déposants en danger. De nombreux rapports et indicateurs du SIP sont hors de l’intervalle normal. À ce niveau, l’ARSF exige des améliorations. Il est peu probable que la caisse soit en échec à court terme, mais cette attente repose sur l’estimation de l’ARSF qu’une intervention de surveillance est nécessaire pour permettre d’éviter tout échec. Au niveau 3, la caisse doit régler les problèmes décelés ou apporter des améliorations pour faire rapidement baisser le niveau de sa cote. Le conseil d’administration et la haute direction doivent démontrer leur détermination à l’égard de l’amélioration en fixant des échéances urgentes. L’ARSF s’attend à ce qu’une caisse baisse le niveau de sa cote dans les délais impartis.

En plus des activités des niveaux précédents, les mesures de surveillance de niveau 3 peuvent comprendre notamment :

- le placement de la caisse sous surveillance ou administration légale;

- la mise à jour ou la révision des plans de reprise ou de restructuration;

- la mise en œuvre des plans de reprise ou de restructuration;

- l’exigence que la caisse révise ses plans de reprise concernant le capital ou d’affaires;

- l’exigence que le vérificateur interne (ou toute autre fonction de contrôle) élargisse la portée de l’examen ou exécute d’autres procédures et prépare des rapports pour l’ARSF ou l’administrateur;

- la demande au vérificateur externe d’élargir la portée de l’examen ou d’exécuter d’autres procédures et de préparer des rapports pour l’ARSF ou l’administrateur;

- l’émission d’ordonnances;

- la mise à jour du plan de résolution (s’il s’agit déjà d’une exigence de l’ARSF) ou la préparation d’un plan d’urgence;

- l’exigence que la caisse examine les possibilités de fusion sous la supervision de l’ARSF;

- la conclusion d’une entente de conformité volontaire;

- l’imposition de conditions ou d’interdictions à l’autorisation d’exercer des activités.

Niveau 4 – doutes graves sur la viabilité financière ou la solvabilité à venir

La caisse a de graves préoccupations en matière de sûreté et de stabilité et connaît des problèmes qui devraient entraîner des pertes pour les déposants, à moins que des mesures correctives ne soient prises rapidement. La plupart des rapports et des indicateurs du SIP sont hors de l’intervalle normal. La caisse n’a pas corrigé les problèmes relevés aux niveaux d’intervention précédents et sa situation s’aggrave. Au niveau 4, la caisse est tenue de résoudre immédiatement les problèmes ou de mettre en œuvre les améliorations prescrites. Des mesures immédiates sont prises pour réduire le risque global et le niveau d’intervention de la caisse.

En plus des activités des niveaux précédents, les mesures de surveillance de niveau 4 peuvent comprendre notamment :

- le placement de la caisse sous administration légale;

- la demande à des spécialistes ou des consultants externes d’évaluer des aspects précis (p. ex., la qualité de la garantie des prêts, la valeur des actifs, le provisionnement ou le capital);

- la hausse de la fréquence (p. ex., quotidienne) et des efforts de la caisse pour surveiller la situation de façon continue;

- la mise en œuvre du plan de reprise;

- la mise en œuvre du plan de résolution (p. ex., résolution ouverte de la caisse, opérations d’acquisitions et d’hypothèses);

- la réduction progressive des activités ou la fusion de la caisse;

- la disposition d’activités commerciales non essentielles;

- la vente de certains actifs;

- la fermeture de filiales;

- l’apport d’aide financière à la caisse.

Niveau 5 – non-viabilité ou insolvabilité imminente ou survenue

La caisse éprouve de graves difficultés financières et s’est tellement détériorée qu’il n’y a pas assez de capital pour protéger adéquatement les déposants contre les pertes indues de façon suffisamment certaine.

En plus des activités des niveaux précédents, les mesures de surveillance de niveau 5 peuvent comprendre notamment :

- le retrait de l’autorisation d’exercer des activités;

- la mise en œuvre du plan de résolution (p. ex., résolution ouverte de la caisse, opérations d’acquisitions et d’hypothèses);

- le placement de la caisse en liquidation ou en dissolution;

- le versement de dépôts assurés.

Annexe D : Pratiques de l’industrie

1. Évaluation des risques inhérents

Les risques inhérents aux pratiques de l’industrie sont une composante essentielle du cadre de surveillance de l’ARSF. Il s’agit de la probabilité que la conduite, les actes ou les omissions d’une caisse ou de membres de son personnel entraînent un préjudice ou produisent des résultats médiocres ou injustes pour ses membres ou ses clients. Ils sont évalués par la prise en compte de nombreux sous-risques. Ceux-ci peuvent augmenter ou diminuer le niveau global de risque inhérent aux pratiques de l’industrie et ils comprennent les risques de vente abusive, de vente liée, de fausse représentation, de conflit d’intérêts, d’utilisation inappropriée, de divulgation ou de perte de renseignements privés ou confidentiels, ainsi que de détention déraisonnable ou inutile de fonds.

Vente abusive de produits et de services

La vente abusive est le risque de vendre à des membres ou à des clients des produits ou des services qui ne leur conviennent pas ou leur sont inutiles.

Vente liée de produits et de services

La vente liée est le risque d’obliger des membres ou des clients à acquérir un ou plusieurs produits ou services supplémentaires comme condition d’un autre produit ou service.

Fausse déclaration

La fausse déclaration est le risque de présenter aux membres ou aux clients des renseignements incomplets, inexacts ou trompeurs pour influencer leurs décisions (p. ex., achat d’un produit ou d’un service en particulier).

Conflit d’intérêts

Le risque de conflit d’intérêts est le risque qu’une caisse fasse passer l’intérêt de l’organisation, l’intérêt d’un membre du personnel ou l’intérêt d’une autre partie avant celui de ses membres ou de ses clients.

Utilisation inappropriée, divulgation ou perte de renseignements confidentiels ou privés de membres ou de clients

La divulgation inappropriée est le risque de violation de la sécurité des renseignements confidentiels de membres ou de clients.

Détention déraisonnable ou inutile de fonds

La détention déraisonnable ou inutile de fonds est le risque qu’une caisse détienne déraisonnablement des fonds, empêche ou limite déraisonnablement les fonds de membres ou de clients ou leur impose des obstacles.

Un surveillant peut utiliser des renseignements quantitatifs ou qualitatifs comme indicateur des risques inhérents aux pratiques de l’industrie. Des exemples de renseignements importants comprennent les antécédents de conformité à la réglementation d’une organisation; les activités liées aux plaintes, y compris les procédures de traitement; les ressources humaines appropriées et la formation sur la pertinence des produits et la pertinence pour les clients; les structures de rémunération; les ententes commerciales avec des fournisseurs de produits ou de services et des intermédiaires.

2. Évaluation des contrôles et de la surveillance

Conformément aux attentes de l’ARSF quant au cadre de gouvernance interne d’une caisse, l’ARSF tient compte des principales fonctions énumérées ci-dessous pour évaluer la qualité des contrôles et des fonctions de surveillance d’une caisse. L’évaluation d’une fonction tient compte à la fois de la pertinence de ses caractéristiques et de l’efficacité de son rendement, dans le contexte de la taille, de la complexité et du profil de risque de la caisse concernée. Les caractéristiques d’une fonction font référence à la façon dont elle est conçue pour remplir son rôle. Le rendement d’une fonction fait référence à la réussite avec laquelle elle s’acquitte de son rôle et de ses responsabilités.

Lorsque l’ARSF évalue les caractéristiques et le rendement de chaque fonction, elle tient compte, au minimum, des éléments essentiels suivants :

Conseil d’administration

Rôles et responsabilités du mandat

Taille et composition

Comités

Pratiques et expertise

Évaluation du rendement

Haute direction

Mandat

Structure organisationnelle

Comités

Politiques et pratiques de ressources humaines

Pratiques

Vérification interne

Mandat

Structure organisationnelle

Ressources

Méthodologie de vérification et rapports

Relations avec les autres fonctions de surveillance

Gestion des risques

Mandat

Structure organisationnelle

Ressources

Méthodologie et pratiques

Rapports

Relations avec les autres fonctions de surveillance

Conformité

Mandat et cadre de référence

Structure organisationnelle

Ressources

Politiques, pratiques et méthodologie

Rapports

Relations avec les autres fonctions de surveillance

Direction opérationnelle

Vente abusive

Politiques et procédures relatives à la vente de produits ou de services convenant aux membres et aux clients

Connaissance du client et évaluation de la pertinence

Connaissance des produits

Surveillance

Structure de rémunération

Consentement concernant les changements

Vente liée

Tarification des produits et des services

Options pour les déposants

Évaluation de la pertinence

Politiques et procédures

Fausse déclaration

Politiques et procédures

Processus d’élaboration de matériel publicitaire ou promotionnel pour les membres et les clients

Contenu publicitaire ou promotionnel

Rapports aux membres et aux clients après le point de vente

Conflits d’intérêts

Politiques et procédures

Formation

Signalement des conflits

Gestion des conflits

Divulgation de renseignements privés ou confidentiels de membres

Politiques et procédures

Consentement à la divulgation

Accès aux fonds

Politiques et procédures

Application de la politique de retenue de fonds

Divulgation de la politique de retenue de fonds

Approbation des exceptions

Traitement des plaintes

Politiques et procédures

- Établissement et maintien de politiques et de procédures

- Formation

Désignation d’un agent des plaintes

Traitement des plaintes

- Transparence

- Uniformité

- Rapidité

- Processus de transmission à un échelon supérieur

- Résolution satisfaisante

Tenue de dossiers

- Mise à jour des dossiers

Rapports

- Nature des rapports

- Fréquence des rapports

- Utilisation des rapports

Date d’entrée en vigueur : le 1er avril 2022

[1] Le directeur général de l’ARSF et l’ARSF peuvent tous deux exercer leur pouvoir discrétionnaire en vertu de la Loi. Toutefois, aux fins de la présente Ligne directrice, on fera référence à l’ARSF, plutôt qu’au directeur général, puisque ce dernier peut déléguer son pouvoir à l’ARSF, comme le permet la Loi.

[2] Voir les par. 3 (1), 3 (2) et 3 (4) de la Loi sur l’ARSF.

[3] Voir l’art. 230 de la Loi.

[4] Voir l’art. 233 de la Loi.

[5] L’ARSF se fonde sur les principes suivants pour élaborer des Lignes directrices : reddition de compte (à l’interne et à l’externe), efficacité, efficience, adaptabilité, collaboration et transparence. Ces principes sont définis sur la page Web du Cadre de lignes directrices de l’ARSF.

[6] Veuillez noter que les surveillants évaluent le risque inhérent des caisses dans le contexte de l’expérience du secteur et que l’« incidence » concerne l’institution prise dans son ensemble (« une institution ») et non la caisse donnée qui fait l’objet de l’évaluation. Par contre, plus loin, lorsque nous abordons le sommaire du risque résiduel, nous faisons référence à l’incidence sur la caisse précise qui est évaluée.

[7] BCP - Principes fondamentaux pour un contrôle bancaire efficace

[8] Le programme de protection des déposants consiste à placer une caisse qui remplit certains critères fondés sur le risque sous surveillance (art. 230 de la Loi), sous administration (art. 233 de la Loi) ou que l’on peut procéder à sa dissolution (art. 237 de la Loi). Dans le cadre de la surveillance, l’ARSF a l’autorité légale d’ordonner au conseil d’administration d’une caisse de corriger ses pratiques ou de s’abstenir de poursuivre des activités susceptibles de nuire à la caisse. L’administration permet à une caisse de continuer de fonctionner sous le contrôle direct de l’ARSF tout en disposant de délais suffisants pour élaborer et mettre en œuvre la stratégie convenant le mieux à la protection des déposants. La dissolution se produit lorsqu’une caisse met fin à ses activités et que l’ARSF est désignée comme liquidatrice afin de limiter les conséquences pour les déposants de la caisse, de payer les déposants, de liquider les affaires de manière ordonnée et de maximiser le recouvrement des actifs.